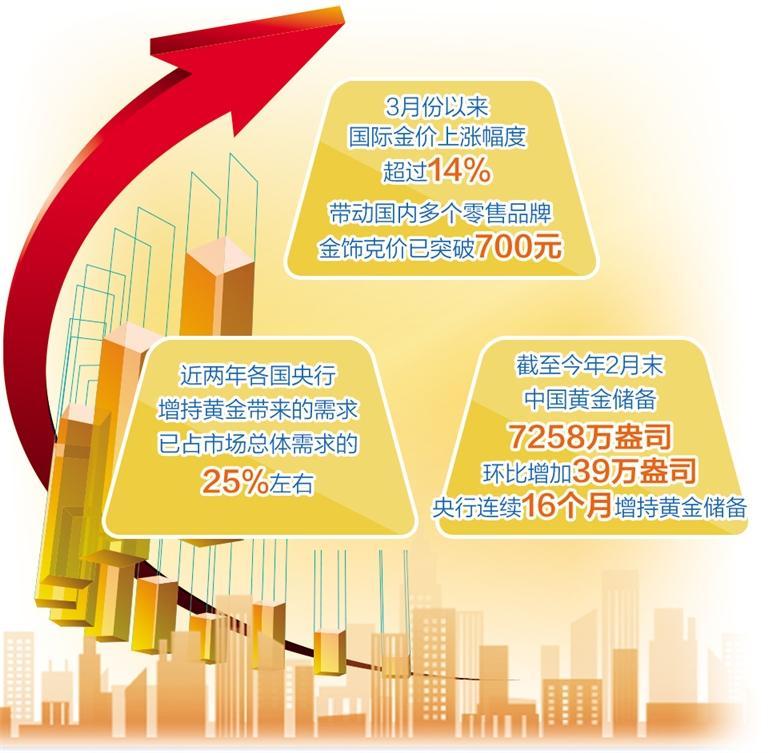

國際金價攀高勢頭仍在延續。4月5日,COMEX 6月黃金期貨收漲1.76%,收于每盎司2349.1美元,再創汗青開盤新高。3月以來,國際金價下跌幅度跨越14%,在此帶動下,今朝國際多個批發brand飾物每克售價已衝破700元。

市場剖析人士以為,本年以來,在美聯儲貨泉政策斷定轉向的佈景下,疊加近期地緣政治沖突激化,以及全球多國央行對黃金的連續需求,多原因配合推進了國際金價的微弱下跌。

“本輪黃金疾速下跌的行情始于3月初,彼時美國ISM制造業PMI出爐,數據年夜幅不及預期,隨后美聯儲理事沃勒提到將來將減持MBS同時增持國債,惹起市場對美聯儲將變相停止貨泉寬松的預期,推進黃金價錢向上衝破。”中信建投期貨貴金屬首席研討員王彥青表現。隨后,美國掉業率走高、PCE物價指數如預期下行、批發發賣增加不及預期等經濟數據發布,都在驗證美國經濟韌性衰退的現實。這必定水平上加大力度了市場對于美聯儲6月降息的預期,也給金價帶來利多支持。

在年夜有期貨貴金屬研討員段恩惠看來,短期內國際金價疾速下跌重要源于降息預期和避險需求。鑒戒積年走勢,在美聯儲降息開啟前,市場存在炒作降息預期的行情。連續較高的利率讓美國經濟承壓,在通脹已獲得包養必定把持的情形下,市場以為美聯儲沒有需要保持這般高的政策利率程度,降息預期非常激烈。同時,相似于包養美國銀行業暴雷等金融風險時有產生,避包養險需求也是推進行情的主要氣力。

西方金誠首席微觀剖析師王青以為,以美元計價的國際金價連續攀升有三方面緣由:一是以後正處于美聯儲降息的預期升溫階段,黃金需求增添是正常的市場反映;二是年頭以來多國央行仍在持續增持黃金,地緣政治風險的上升及全球商業周遭的狀況的高不斷定性,讓列國央行加倍器重黃金儲蓄,數據顯示,近兩年列國央行增持黃金帶來的需求已占市場總體需求的25%擺佈;三是本年春節以來,國際大眾購金熱忱低落,除了季候性花費需求開釋外,也與本錢市場動搖性加年夜、黃金投資屬性凸顯等原因有關。

全球多國央行購金程序延續。中國國民銀行數據顯示,截至本年2月末,中國黃金儲蓄7258萬盎司,包養網比擬環比增添39萬盎司,已是央行持續16個月增持黃金儲蓄。世界黃金協會的數據顯示,2024年1月,全球官方黃金儲蓄增添39噸,包含土耳其、印度、哈薩克斯坦、約旦等國度中心銀行都增添了黃金儲蓄。

“多國央行增持黃金的目標是完成儲蓄多樣化,轉變美元獨年夜的組成。”世界黃金協會中國區CEO王立新以為,基于持久扶植的需求,央行儲蓄的金融產物需求知足平安性和活動性的雙主要求,加之黃金的價錢和買賣的通明化和尺度化,央行會把黃金作為中心儲蓄的主要構成部門。

金價能否有持續沖高的能夠?市場人士廣泛以為,今朝,美聯儲本年從加息周期轉為降息周期已被視為斷定性事務,市場看漲黃金的意愿較為激烈,同時在地緣避險等原因影響下,國際金價或將處于高位運轉狀況。

段恩惠表現,從保持本輪黃金價錢運轉的邏輯來看,國際金價全體向上的趨向或將持續保持,本年第二季度調劑幅度或無限。美國經濟存在周期性走弱能夠,美債現實收益率難以保持在高位。別的,今朝世界政治經濟情勢日趨復雜、地緣政治動蕩加劇,特殊是中東地域嚴重局面包養網進級,石油等大批商品價錢顯明下跌,全球經濟周遭的狀況面對更多不斷定性,這種情形下黃金作為避險資產將取得連續追蹤關心。

“在美聯儲降息落地前,國際金價不消除再立異高的能夠。”王青表現,斟酌到本年美歐通脹或將進一個步驟回落,黃金的抗通脹屬性削弱,或對金價漲幅有必定克制感化。若年中前后美聯儲啟動降息,預期兌現效應下,國際金價下行勢頭也會放緩。(記者 馬春陽)